Dự phòng rủi ro cho vay khách hàng biến động trái chiều

Khi đánh giá một khoản vay có thể không thu hồi được, ảnh hưởng đến kết quả kinh doanh, các ngân hàng có giải pháp trích lập dự phòng rủi ro. Đó là hình thức ghi nhận trước một khoản chi phí có thể đến trong tương lai. Mặc dù trích lập dự phòng rủi ro sẽ kéo tụt lợi nhuận của ngân hàng nhưng đây là giải pháp quan trọng để ngân hàng tăng trưởng mạnh mẽ và bền vững trong tương lai. Các khoản dự phòng này có thể được hoàn nhập khi ngân hàng thu hồi được nợ và chuyển thành lợi nhuận cho nhà băng.

Tại 4 ngân hàng thương mại nhà nước (Big4 ngân hàng), gồm: BIDV, VietinBank, Vietcombank và Agribank, khoản dự phòng rủi ro cho vay của 4 ngân hàng này cộng lại chiếm đến hơn nửa tổng mức dự phòng của cả hệ thống ngân hàng Việt.

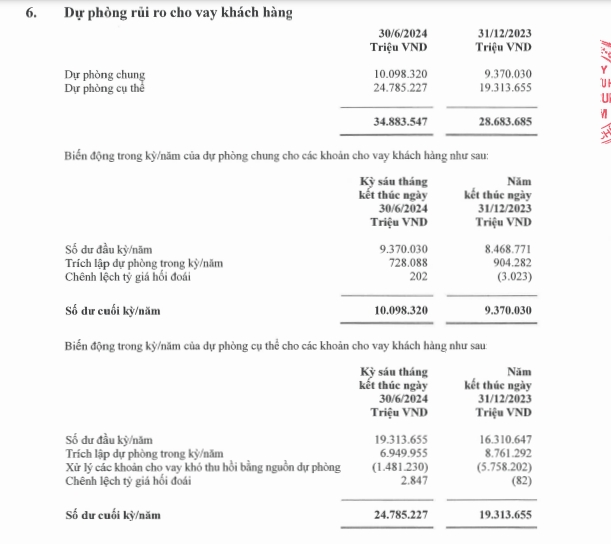

Cụ thể, theo báo cáo tài chính Hợp nhất Soát xét 6 tháng đầu năm 2024, tính đến 30/6/2024, trích lập dự phòng rủi ro cho vay khách hàng tại Vietcombank ghi nhận hơn 34.883 tỷ đồng, tăng 22% so với đầu năm, tương đương tăng thêm hơn 6.000 tỷ đồng chỉ trong 6 tháng.

|

| Nguồn: Báo cáo tài chính Hợp nhất Soát xét 6 tháng đầu năm 2024 tại Vietcombank. |

Ở chiều ngược lại, trích lập dự phòng rủi ro cho vay tại BIDV giảm nhẹ 6% so với đầu năm, xuống còn 37.929 tỷ đồng. Tại Vietinbank con số này dừng ở mức 28.040 tỷ đồng.

Tại báo cáo tài chính giữa niên độ 2024, dự phòng rủi ro cho vay tại Agribank cũng có xu hướng giảm 11% so với đầu năm, xuống còn hơn 33.465 tỷ đồng.

Như vậy, khoản dự phòng rủi ro cho vay tại 4 ông lớn này lên tới 134.278 tỷ đồng.

Ở khối ngân hàng tư nhân, mức trích lập dự phòng rủi ro cho vay khách hàng tại một số ngân hàng có xu hướng giảm nhẹ. Cụ thể, dự phòng rủi ro cho vay tại MBBank ghi nhận hơn 11.214 tỷ đồng, chỉ giảm nhẹ 2% so với đầu năm. Tại LPBank hơn 4.228 tỷ đồng, giảm nhẹ 5%.

Tuy nhiên, phần lớn dự phòng rủi ro cho vay khách hàng tăng ở hầu hết các ngân hàng.

Đơn cử tại ACB, tính đến 30/6/2024, số dư dự phòng rủi ro cho vay hơn 6.319 tỷ đồng, tăng 18% so với đầu năm. Dự phòng rủi ro tại VIB tăng 15% lên hơn 4.909 tỷ đồng. Tương tự, TPBank cũng tăng nhẹ 8% lên hơn 2.902 tỷ đồng.

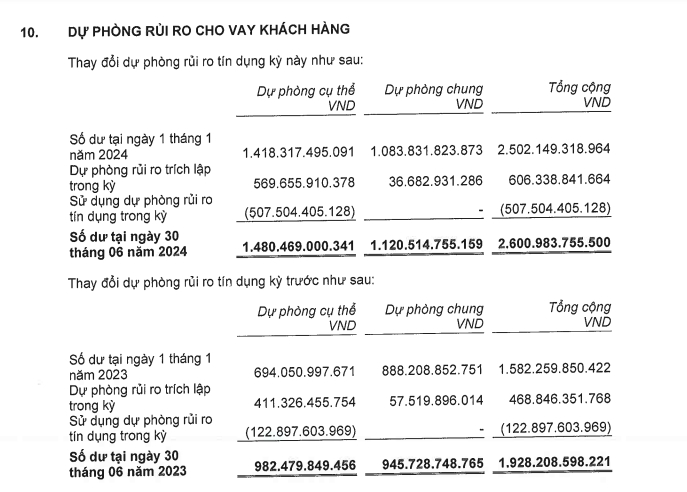

Dự phòng rủi ro cho vay tại NamABank tính đến 30/6/2024 hơn 1.895 tỷ đồng, tăng 23% so với đầu năm. Tại ngân hàng OCB tăng tới 35%, lên hơn 2.600 tỷ đồng. Ngân hàng MSB cũng tăng 27% so với đầu năm, đạt hơn 3.007 tỷ đồng. Eximbank đạt hơn 1.599 tỷ đồng, tăng nhẹ 4%.

|

| Nguồn: Báo cáo tài chính Hợp nhất Soát xét 6 tháng đầu năm 2024 tại ngân hàng OCB. |

Dự phòng rủi ro cho vay tại các ngân hàng quy mô nhỏ hơn cũng ghi nhận tăng trưởng như ABBank tính đến 30/6/2024 tăng nhẹ 7% so với đầu năm, đạt gần 1.425 tỷ đồng. VietABank tăng tới 23% so với đầu năm, ghi nhận hơn 918 tỷ đồng. Tại PGBank cũng tăng 15% so với đầu năm, ghi nhận hơn 403 tỷ đồng.

Có thể thấy, trong 6 tháng đầu năm 2024, dự phòng rủi ro cho vay khách hàng tại các ngân hàng tăng hơn so với đầu năm, song mức tăng không đáng kể.

Ở một diễn biến có liên quan, Chính phủ vừa ban hành Nghị định số 86/2024/NĐ-CP ngày 11/7/2024 quy định về mức trích, phương pháp trích lập dự phòng rủi ro, việc sử dụng dự phòng để xử lý rủi ro trong hoạt động của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài.

|

| Nghị định số 86/2024/NĐ-CP quy định mức trích lập dự phòng rủi ro của tổ chức tín dụng. |

Nghị định quy định tỷ lệ trích lập dự phòng cụ thể đối với nợ được phân loại từ nợ nhóm 1 đến nợ nhóm 5 của tổ chức tín dụng (trừ tổ chức tài chính vi mô), chi nhánh ngân hàng nước ngoài như sau:

Nhóm 1 (Nợ đủ tiêu chuẩn): 0%; Nhóm 2 (Nợ cần chú ý): 5%; Nhóm 3 (Nợ dưới tiêu chuẩn): 20%; Nhóm 4 (Nợ nghi ngờ): 50%; Nhóm 5 (Nợ có khả năng mất vốn): 100%.

Tỷ lệ trích lập dự phòng cụ thể đối với nợ được phân loại từ nợ nhóm 1 đến nợ nhóm 5 của tổ chức tài chính vi mô như sau: Nhóm 1: 0%; Nhóm 2: 2%; Nhóm 3: 25%; Nhóm 4: 50%; Nhóm 5: 100%.

Về mức trích lập dự phòng chung, Nghị định quy định đối với tổ chức tín dụng (trừ tổ chức tài chính vi mô), chi nhánh ngân hàng nước ngoài, số tiền dự phòng chung phải trích được xác định bằng 0,75% tổng số dư các khoản nợ được phân loại từ nợ nhóm 1 đến nợ nhóm 4, trừ các khoản sau đây:

- Tiền gửi tại tổ chức tín dụng, chi nhánh ngân hàng nước ngoài theo quy định của pháp luật và tiền gửi tại tổ chức tín dụng ở nước ngoài;

- Khoản cho vay, mua có kỳ hạn giấy tờ có giá giữa các tổ chức tín dụng, chi nhánh ngân hàng nước ngoài tại Việt Nam;

- Khoản mua chứng chỉ tiền gửi, trái phiếu do tổ chức tín dụng, chi nhánh ngân hàng nước ngoài khác phát hành trong nước;

- Khoản mua bán lại trái phiếu Chính phủ trên thị trường chứng khoán theo quy định của pháp luật về phát hành, đăng ký, lưu ký, niêm yết và giao dịch công cụ nợ của Chính phủ trên thị trường chứng khoán;

- Các khoản nợ khác phát sinh từ hoạt động quy định tại khoản 2 Điều 3 Nghị định này giữa các tổ chức tín dụng, chi nhánh ngân hàng nước ngoài tại Việt Nam theo quy định của pháp luật.

Đối với tổ chức tài chính vi mô, số tiền dự phòng chung phải trích được xác định bằng 0,5% tổng số dư các khoản nợ được phân loại từ nợ nhóm 1 đến nợ nhóm 4 (không bao gồm tiền gửi tại tổ chức tín dụng, chi nhánh ngân hàng nước ngoài theo quy định của pháp luật).

Dự phòng rủi ro cho vay của ngân hàng có nguy cơ tăng vọt

Báo cáo tại Hội nghị Thường trực Chính phủ làm việc với các ngân hàng thương mại cổ phần ngày 21/9 vừa qua, Phó thống đốc NHNN Phạm Quang Dũng cho biết, tính đến cuối tháng 7/2024, tỷ lệ nợ xấu nội bảng của hệ thống tổ chức tín dụng ở mức 4,75%, tăng so với mức 4,55% vào cuối năm 2023 và mức 2,03% cuối năm 2022. Tỷ lệ nợ xấu của khối ngân hàng TMCP tư nhân tại thời điểm cuối tháng 6/2024 lên tới 7,77%.

Trước tình hình này, lãnh đạo của hàng loạt ngân hàng kiến nghị NHNN kéo dài thời gian cơ cấu nợ, giãn hoãn nợ. Không chỉ nợ xấu có nguy cơ gia tăng, mà việc thu hồi, xử lý nợ năm nay với các ngân hàng cũng gặp khó hơn các năm trước do Nghị quyết 42/2017/QH14 về thí điểm xử lý nợ xấu đã hết hiệu lực.

Trong khi đó, Luật Các tổ chức tín dụng năm 2024 không có quy định về quyền thu giữ tài sản bảo đảm của các tổ chức tín dụng. Việc xử lý tài sản đảm bảo hoàn toàn phụ thuộc vào quá trình tố tụng và bán tài sản đảm bảo - thường kéo dài rất lâu.

Chủ tịch HĐQT Ngân hàng VIB chia sẻ tại hội nghị, tình trạng trên khiến các ngân hàng gặp khó khăn vì phải trích dự phòng rủi ro, dừng dự thu lãi trong khi vẫn phải trả chi phí huy động vốn hàng ngày.

Trước tình trạng khó khăn của doanh nghiệp, người dân và áp lực của các tổ chức tín dụng, gần như chắc chắn NHNN sẽ cho phép kéo dài thời gian cơ cấu nợ với những khách hàng bị ảnh hưởng bởi bão lũ.

Việc kéo dài cơ cấu nợ sẽ khiến tình hình nợ xấu ngày càng khó lường. Đây là lý do theo cơ chế hiện hành, NHNN yêu cầu các ngân hàng vẫn phải trích lập dự phòng rủi ro 100% cho khoản nợ được giãn, hoãn.

Trường hợp cơ chế này được tiếp tục, khi NHNN kéo dài thời gian cơ cấu nợ sang năm 2025, nợ xấu năm nay và năm 2025 có thể chưa tăng vọt. Tuy nhiên, các ngân hàng sẽ đứng trước áp lực tăng vọt trích lập dự phòng rủi ro.

Việc tăng vọt chi phí dự phòng rủi ro cho vay chắc chắn sẽ ảnh hưởng đến lợi nhuận, thậm chí là dòng tiền của ngân hàng. Vì vậy, nhiều ngân hàng kiến nghị NHNN cần có cơ chế phù hợp với trích lập dự phòng rủi ro.

Trước đó, Nghị quyết 143/NQ-CP về các nhiệm vụ, giải pháp trọng tâm để khẩn trương khắc phục hậu quả bão số 3 của Chính phủ cũng giao NHNN căn cứ quy định tại khoản 4, Điều 147, Luật Các tổ chức tín dụng năm 2024 để báo cáo Thủ tướng Chính phủ trong tháng 9/2024 về việc phân loại tài sản có, mức trích lập dự phòng rủi ro, phương pháp trích lập dự phòng rủi ro và việc sử dụng dự phòng rủi ro để xử lý rủi ro, nhằm hỗ trợ khách hàng gặp khó khăn, thiệt hại do ảnh hưởng của bão số 3.

Phó thống đốc NHNN Đào Minh Tú cho hay, NHNN sẽ hoàn thiện hành lang pháp lý, nghiên cứu, bổ sung những nội dung liên quan đến trích lập dự phòng rủi ro (làm căn cứ cho việc xây dựng cơ chế), giãn, hoãn thời hạn trả nợ (dành riêng cho đối tượng chịu thiệt hại từ bão số 3), để sớm trình Chính phủ và Thủ tướng Chính phủ phê duyệt.