Nợ nhóm 5 của nhiều ngân hàng đang có xu hướng tăng

Nợ xấu tiếp tục trở thành một trong những thách thức lớn nhất của ngành ngân hàng trong nửa đầu 2025. Theo dữ liệu ngành của Wichart, trong 6 tháng đầu năm, số dư nợ xấu (nợ từ nhóm 3 đến nhóm 5) của ngành ngân hàng tiếp tục tăng thêm hơn 16% so với cuối năm 2024, lên 267.329 tỷ đồng. Đây là mức nợ xấu cao kỷ lục của ngành ngân hàng.

Nợ xấu không chỉ tập trung ở những ngân hàng quy mô nhỏ, đà tăng còn xuất hiện ở nhiều ngân hàng lớn thuộc nhóm Big4 và các ngân hàng tư nhân hàng đầu, phản ánh áp lực chất lượng tài sản đang bào mòn lợi nhuận và tiềm ẩn rủi ro cho toàn hệ thống.

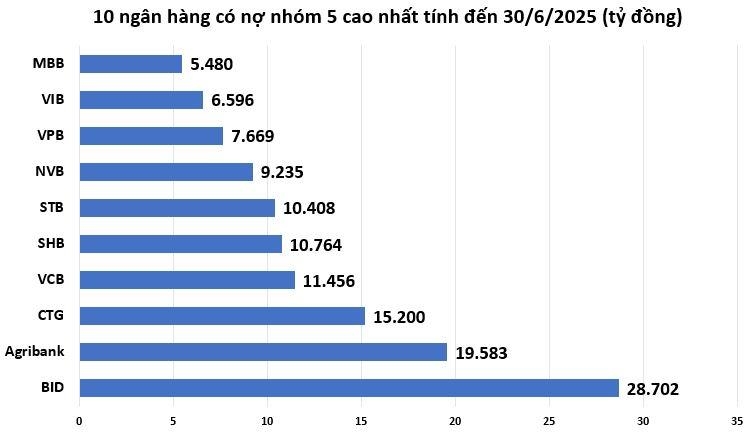

Đáng chú ý, nhóm nợ xấu nghiêm trọng nhất - nợ nhóm 5 (nợ có khả năng mất vốn) tại một số ngân hàng "phình to", phản ánh áp lực xử lý nợ xấu ngày càng lớn.

|

Báo cáo tài chính hợp nhất Soát xét 6 tháng đầu năm 2025 của các ngân hàng cho thấy nợ nhóm 5 đang tiếp tục leo thang.

Đơn cử tại ngân hàng OCB, tổng nợ xấu tính đến 30/6/2025 tăng 19,4%, tương đương tăng thêm 1.049 tỷ đồng, lên mức gần 6.458 tỷ đồng. Trong đó, nợ nhóm 5 tăng 29% so với thời điểm đầu năm, từ 2.621 tỷ đồng lên 3.389 tỷ đồng, chiếm tới 52% tổng nợ xấu ngân hàng.

Đặc biệt tổng nợ xấu tại LPBank tăng 23% so với đầu năm, ghi nhận 6.423 tỷ đồng. Trong đó, nợ nhóm 5 tăng mạnh từ 2.422 tỷ đồng lên 3.427 tỷ đồng, tương đương tăng đến 41%, chiếm 53% tổng nợ xấu ngân hàng.

Nợ nhóm 5 tại MB cũng tăng 19%, từ hơn 4.606 tỷ đồng lên hơn 5.480 tỷ đồng. Tổng nợ xấu tại MB tính đến 30/06/2025 ghi nhận 14.117 tỷ đồng, tăng 12% so với đầu năm.

Ngân hàng quy mô nhỏ như BVBank cũng ghi nhận tổng nợ xấu tăng 32% lên mức 2.783 tỷ đồng. Trong đó, nợ nhóm 5 tại BVBank tăng 20% lên gần 1.580 tỷ đồng, chiếm đến 57% tổng nợ xấu ngân hàng.

Trường hợp tại ngân hàng PGBank, tổng nợ xấu tính đến 30/6/2025 tăng đến 42% ghi nhận gần 1.511 tỷ đồng. Trong đó, nợ nhóm 5 tăng 21% lên hơn 747 tỷ đồng, chiếm gần 50% tổng nợ xấu của ngân hàng.

Đặc biệt tại ngân hàng Eximbank, nợ nhóm 5 chiếm đến 74% tổng nợ xấu của ngân hàng. Cụ thể, số dư nợ xấu tại Eximbank tại thời điểm 30/6/2025 tăng 16%, lên mức hơn 4.869 tỷ đồng kéo tỷ lệ nợ xấu tăng từ 2,53% hồi đầu năm lên 2,66%. Trong đó, nợ nhóm 5 tăng 21%, ghi nhận gần 3.600 tỷ đồng.

Ngay cả "ông lớn" Vietcombank cũng ghi nhận nợ nhóm 5 chiếm đến 73% tổng nợ xấu ngân hàng, ở mức 11.456 tỷ đồng, tăng 11% so với đầu năm.

Trong danh mục nợ xấu, nợ nhóm 5 là yếu tố đáng quan ngại nhất do khả năng thu hồi thấp, đòi hỏi các ngân hàng phải tăng trích lập dự phòng, ảnh hưởng trực tiếp đến lợi nhuận. Nợ nhóm 5 tăng cao đồng nghĩa với việc các ngân hàng phải tăng trích lập dự phòng, kéo theo lợi nhuận bị bào mòn đáng kể.

Ở chiều ngược lại, NCB, BaoVietBank, HDBank, KienLongBank, Agribank và SHB là những ngân hàng ghi nhận nợ nhóm 5 giảm nhẹ so với đầu năm, cho thấy dấu hiệu tích cực trong việc xử lý nợ xấu.

Trong nửa đầu năm 2025, các ngân hàng cũng tăng cường trích lập dự phòng rủi ro tín dụng, bên cạnh việc duy trì tăng trưởng lợi nhuận.

Đơn cử tại PGBank, 6 tháng đầu năm chi phí dự phòng rủi ro tín dụng tăng 49% so với cùng kỳ, ghi nhận 564 tỷ đồng; Chi phí dự phòng rủi ro tín dụng tại ngân hàng MB tăng 65% đạt 7.773 tỷ đồng; Dự phòng rủi ro tại Saigonbank tăng đến 262% đạt 105 tỷ đồng; Tại ngân hàng OCB chi phí dự phòng rủi ro tín dụng cũng tăng đến 62% lên 1.012 tỷ đồng;...

Đường dẫn bài viết: https://tudonghoangaynay.vn/no-nhom-5-cua-nhieu-ngan-hang-dang-co-xu-huong-tang-16741.htmlIn bài viết

Cấm sao chép dưới mọi hình thức nếu không có sự chấp thuận bằng văn bản. Copyright © 2024 https://tudonghoangaynay.vn/ All right reserved.