| Chứng khoán Tiên Phong: Lợi nhuận vượt chỉ tiêu, dư nợ cho vay margin vượt 2.200 tỷ đồng Ngân hàng SHB - Top 10 ngân hàng có lợi nhuận cao nhất 9 tháng đầu năm 2024 |

|

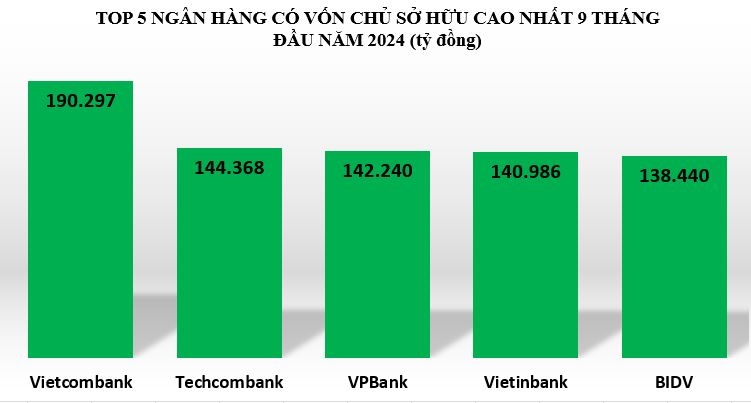

| VPBank nằm trong Top 3 ngân hàng có vốn chủ sở hữu cao nhất ngành. |

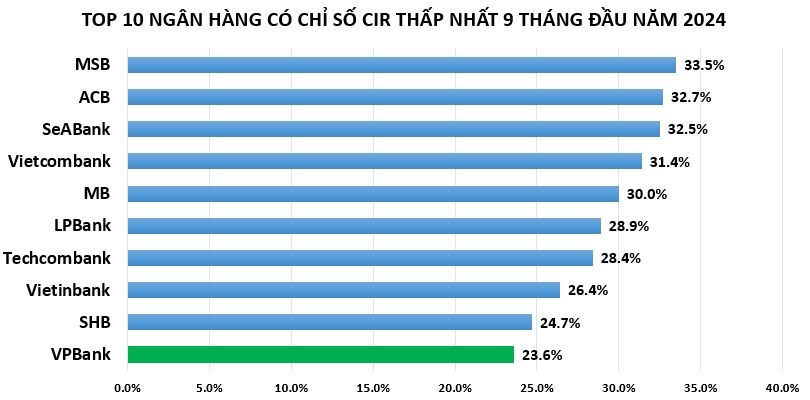

VPBank dẫn đầu toàn ngành về khả năng tối ưu chi phí (CIR) tốt nhất

Báo cáo tài chính hợp nhất quý III/2024 tại Ngân hàng TMCP Việt Nam Thịnh Vượng (VPBank, mã: VPB) cho thấy, trong 9 tháng đầu năm 2024, nguồn thu chính của ngân hàng là lãi thuần tăng trưởng tới 32% so với cùng kỳ 2023, đạt hơn 35.887 tỷ đồng. Sau nhóm Big4 (gồm VietinBank, BIDV và Vietcombank), VPBank là ngân hàng có thu nhập lãi thuần cao nhất trong 9 tháng đầu năm 2024.

Trong 9 tháng qua, ngoại trừ khoản lãi thuần từ hoạt động dịch vụ giảm nhẹ 12% xuống còn hơn 4.584 tỷ đồng và hoạt động mua bán chứng khoán kinh doanh giảm 63% xuống còn hơn 124 tỷ đồng thì các khoản kinh doanh ngoài lãi khác cũng mang lại cho ngân hàng này kết quả tích cực. Cụ thể, VPBank lãi hơn 594 tỷ đồng từ kinh doanh ngoại hối, trong khi cùng kỳ lỗ tới 621 tỷ đồng. Lãi từ mua bán chứng khoán đầu tư hơn 466 tỷ đồng, tăng tới 58% so với cùng kỳ.

Kết quả, tổng thu nhập hoạt động tại VPBank (TOI) trong 9 tháng đầu năm 2024 đạt hơn 44.610 tỷ đồng, tăng 23% so với cùng kỳ. Vì vậy, VPBank tiếp tục duy trì vị trí TOI cao nhất trong nhóm cổ phần, chỉ đứng sau ba ngân hàng trong nhóm Big4 là VietinBank, BIDV và Vietcombank.

Đặc biệt, 9 tháng qua, chi phí hoạt động tại VPBank được tiết giảm đáng kể so với cùng kỳ 2023, chỉ tăng nhẹ 2%. Vì vậy, lợi nhuận thuần từ hoạt động kinh doanh tăng 30%, đạt hơn 34.062 tỷ đồng.

Dù 9 tháng đầu năm trích lập dự phòng rủi ro hơn 20.200 tỷ đồng, tăng 13%, song VPBank vẫn ghi nhận khoản lãi trước thuế đạt 13.861 tỷ đồng, tăng tới 67% so với cùng kỳ 2023. Lãi sau thuế cũng tăng tới 68% đạt hơn 10.947 tỷ đồng.

|

Đáng chú ý, nhờ tổng thu nhập hoạt động tăng trưởng mạnh, đạt hơn 44.000 tỷ đồng trong khi chi phí hoạt động ở mức 10.549 tỷ đồng, gần như đi ngang đã giúp khả năng tối ưu chi phí (CIR) của VPBank cải thiện đáng kể so với cùng kỳ. 9 tháng đầu năm 2024, chỉ số CIR (chi phí hoạt động/tổng thu nhập) giảm 4,6 điểm% so với cùng kỳ xuống còn 23,6%. Vì vậy, VPBank đã vươn lên vị trí dẫn đầu toàn ngành về chỉ số CIR thấp nhất.

VPBank - Top 3 ngân hàng có vốn chủ sở hữu cao nhất ngành

Tại ngày 30/9/2024, tổng tài sản tại VPBank mở rộng 5% so với đầu năm, lên 856.844 tỷ đồng. Trong đó, tiền gửi Ngân hàng Nhà nước tăng từ 8.422 tỷ đồng lên 13.546 tỷ đồng; cho vay khách hàng cũng tăng 12% lên 619.845 tỷ đồng.

Bảng cân đối cũng cho thấy, tiền gửi khách hàng đạt 475.782 tỷ đồng, tăng 7,5%; phát hành giấy tờ có giá hơn 50.941 tỷ đồng, tăng 6,6% so với đầu năm.

Đặc biệt, tính đến 30/9/2024, VPBank là ngân hàng có vốn chủ sở hữu cao thứ ba toàn ngành, đạt 142.240 tỷ đồng, tăng nhẹ 2% so với đầu năm. Tỷ lệ an toàn vốn (CAR) của ngân hàng hợp nhất đạt 15,7%, tiếp tục dẫn đầu toàn ngành, tạo nền tảng tăng trưởng mạnh mẽ trong thời gian tới.

|

Chia sẻ với nhà đầu tư trong cuộc họp cập nhật kết quả kinh doanh quý III mới đây, ban lãnh đạo VPBank cho biết, ngân hàng này sẽ tiếp tục bám sát định hướng kinh doanh, tập trung vào các động lực tăng trưởng truyền thống và mới nổi, bao gồm mảng bán lẻ, SME (doanh nghiệp vừa và nhỏ) và FDI, nhằm tối ưu cơ hội thị trường mang lại, mở rộng nguồn thu cho ngân hàng trong những tháng cuối năm 2024.

Cụ thể, đối với mảng tín dụng bán lẻ, ngân hàng này kỳ vọng vào sự phục hồi mạnh mẽ hơn của thị trường bất động sản trong thời gian tới, khi nguồn cung nhà dự án dự báo tăng nhanh nhờ hành lang pháp lý thông thoáng giúp giảm áp lực lên giá nhà. Đi đôi với mặt bằng lãi suất neo ở mức thấp như hiện tại, nhu cầu vay vốn mua nhà của người dân được dự báo sẽ tăng trưởng trở lại, cải thiện tình trạng cho vay mua nhà tăng trưởng chậm trong thời gian vừa qua.

Cùng với đó, với sức mua có xu hướng ấm dần lên trong mùa lễ hội cuối năm sẽ trở thành yếu tố quan trọng hậu thuẫn tăng trưởng của mảng cho vay tín chấp của ngân hàng, với thẻ tín dụng là sản phẩm chủ lực. Cuối quý 3 vừa qua, mảng thẻ tín dụng của VPBank ghi nhận tăng trưởng 7,5% so với đầu năm, tới tổng chi tiêu 9 tháng tăng 16% so với cùng kỳ.

Trong 3 quý đầu năm, phân khúc SME của VPBank ghi nhận mức tăng trưởng cho vay gần 24% so với cuối năm 2023, phản ánh nhu cầu vốn gia tăng của khối doanh nghiệp tư nhân trong nền kinh tế, phục vụ hoạt động đầu tư, mở rộng sản xuất-kinh doanh… Động lực tăng trưởng còn lại của VPBank là phân khúc FDI mới đi vào hoạt động trong gần 2 năm trở lại đây.